喜欢稳定收入?这一策略让你最大化股息收入

随着利率下降,派息股可能迎来新的发展机遇——投资者只需采取一个简单的步骤就能提升这些仓位的长期回报。

美联储在9月启动了降息行动,将利率下调了半个百分点,并预计到年底还会再降半个百分点。那些之前把现金存入货币市场基金的投资者——自夏季以来,这些基金的收益率已经开始下滑——可能会转向寻找收益的股息股。

Charles Schwab位于弗吉尼亚州泰森角分行的注册财务规划师兼分行经理Dan Stein表示:“我们看到利率迅速上升,很多资金流入短期现金工具和货币市场基金,人们可以在这些安全工具中获得超过5%的收益。”

“随着利率下降,可能会有更多人开始寻找长期替代品,转向支付股息的股票,”他补充道。

这就是股息再投资计划(DRIPs)的用武之地。

一步步“咬苹果”

与其在你喜欢的股票支付股息时收到现金,你可以选择让你的经纪商将股息再投资于股票。这样一来,资金就会被用于购买股票,从而随着时间推移增加你的仓位。

所谓的DRIP有几个优势。首先,这是一种定投的方式,意味着你在不同的价格点定期买入股票。

EverVest Financial位于亚利桑那州斯科茨代尔的联席首席执行官兼CFPJay Spector表示:“这为投资者提供了在每次股息支付时‘咬苹果’的机会。”

“它让投资者可以在一个定期的时间框架内再投资股息,并为长期内获得更大的总回报提供了一个极好的机会。”

事实上,股息再投资计划最具吸引力的特点是能够随着时间的推移轻松实现复利增长——当然,前提是你选择了一家有持续派息记录的公司。

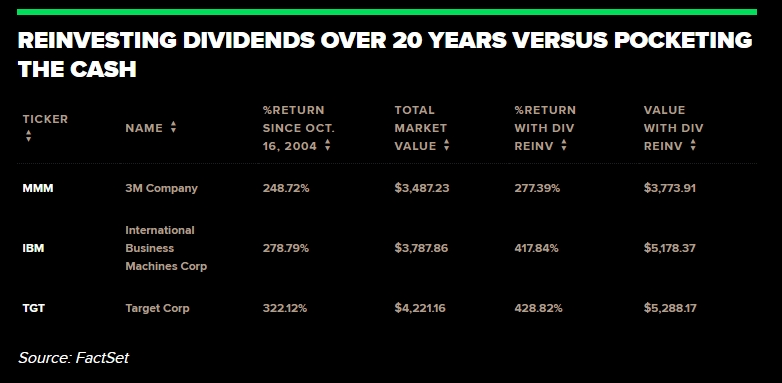

以International Business Machines (IBM)为例,这家公司是所谓的股息贵族,拥有至少连续25年提高股息的悠久历史。如果你在2004年购买了1000美元的IBM股票并持有了20年,如果你只是拿到股息,你将获得约3788美元的回报,相当于279%的回报率。但如果你选择用股息再投资于IBM股票,20年后你的回报将达到5178美元,总回报率约为418%。

2024年,IBM股价上涨了41%,其股息收益率为2.9%。

零售商Target Corp也是股息再投资如何在长期内回报投资者的一个典型案例。2024年,该股上涨了近10%,股息收益率同样为2.9%。

如果投资者在20年前投资1000美元于Target,并选择以现金形式收取股息,其回报率为322%,最终价值为4221美元。但如果将股息用于购买更多股票,20年后的总回报将达到429%,即5288美元。

股息投资的风险

当然,股息投资也存在固有的风险。非常高的股息收益率可能表明公司的股价正在下跌。此外,面临困难的公司可能会削减股息,以保留现金。

对于那些希望简化并多样化其股息投资策略的投资者,ETF可能是一个合适的选择。

ProShares S&P 500 Dividend Aristocrats(NOBL)在2024年的总回报接近15%,费用比率为0.35%。IBM和Target都在其持仓中,其他持仓还包括McDonald’s、Lowe’s和Clorox等家喻户晓的名字。

如果股息增长是优先考虑的目标,那么Vanguard Dividend Appreciation ETF(VIG)可能更适合,其费用比率为0.06%,2024年的总回报接近20%。持仓包括主要的科技公司Apple、Broadcom和Microsoft,以及UnitedHealth Group和Exxon Mobil。

DRIP的维护

虽然将股息再投资设置为“自动”很容易,但你仍需定期维护这些仓位。

首先,尽管你并未收到股息的现金,但如果该仓位在应税账户中持有,你仍然需要向美国国税局申报收入并缴税。

此外,当你重新平衡投资组合时,也应考虑到股息再投资计划,确保仓位的规模仍与你的目标和风险承受能力相符。

Charles Schwab的Stein表示:“自我管理的投资者在坚持(重新平衡)方面往往很难,通常会因不愿出售股票或买入其他股票而受偏见影响。但当你有股息再投资,并看到这些仓位增长时,采用这种纪律严明的策略是值得考虑的。”

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!